【预披露税讯】孩子王:拆红筹时,为将境外股权下翻至境内上市主体,管理层股东回购开曼主体股份、并由境内主体向香港SPV收购发行人前身100%股份,香港SPV发生预提所得税214万元

孩子王(A20343.SZ)于2021年6月11日发布法律意见书,披露2016年3月为将控股股东孩子王开曼的股权结构平移下翻至孩子王有限,进行一系列红筹架构拆除及境内重组,控股股东孩子王开曼的管理层股东Wang Jian Guo Holdings Limited、Brent & Lily、Xu Wei Hong Holdings Limited、Shen Hui Holdings Limited、Jack Wu Holdings Limited(合称“孩子王开曼管理层股东”)以回购总价款541,043,217.41元(税前)回购孩子王开曼的股份,同时,该管理层股份回购款应等于境内金坛宗浩、江苏博思达、南京千秒诺和南京维盈支付的孩子王有限股权转让款合计543,184,196.00元,扣除孩子王香港转让孩子王有限100%股权所产生的中国预提所得税合计2,140,978.59元,其中,除景林景麒和景林景途购买孩子王股权令孩子王香港产生的中国预提所得税由其直接缴纳外,孩子王开曼其余投资人或其指定方因购买孩子王有限股权而令孩子王香港产生的中国预提所得税由孩子王开曼管理层股东按其在孩子王开曼的相对持股比例分担。

环节 | 交易 | 股权变动情况 |

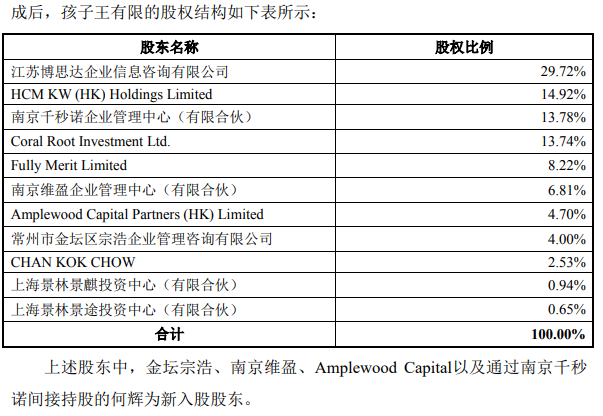

红筹架构的拆除—境内重组 | 2016年3月15日孩子王香港与各方签署《股权转让协议》,按照各方《重组框架协议》中约定的境外股权转移至境内时的各方持股比例将其持有的孩子王有限的100%股权转让给江苏博思达、南京千秒诺、南京维盈、CHAN KOK CHOW、景林景麒、HCM KW、Coral Root、Fully Merit、Amplewood、景林景途及金坛宗浩。 |

|

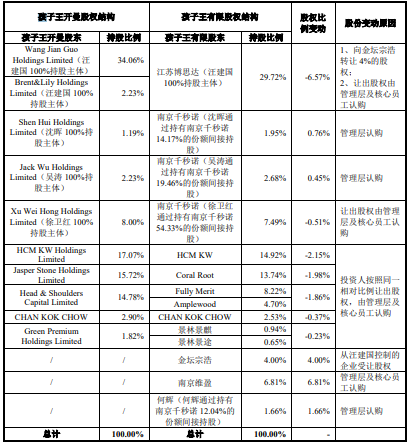

红筹架构拆除—境外主体情况 | 2016年3月15日,孩子王开曼、孩子王BVI、孩子王香港、孩子王开曼的全体股东及其他方签署了重组框架协议,约定将孩子王开曼的股权结构经过适当调整,平移至孩子王有限。根据重组框架协议的约定,孩子王开曼股东及其相关方在孩子王开曼和孩子王有限层面的持股主体及权益比例如右图。 |

|

回购股份 | 2016年7月26日孩子王开曼管理层股东与孩子王开曼及相关方签署了《股份回购协 议》, 约 定Wang Jian Guo Holdings Limited的股份回购价款为533,678,577.99元(扣除预提所得税2,140,978.59元),因此,管理层股份回购款合计应为541,043,217.41元。其余孩子王开曼管理层股东的回购价款均为1元。 |

|

资料来源:公告、大力税手整理

大力税手注:

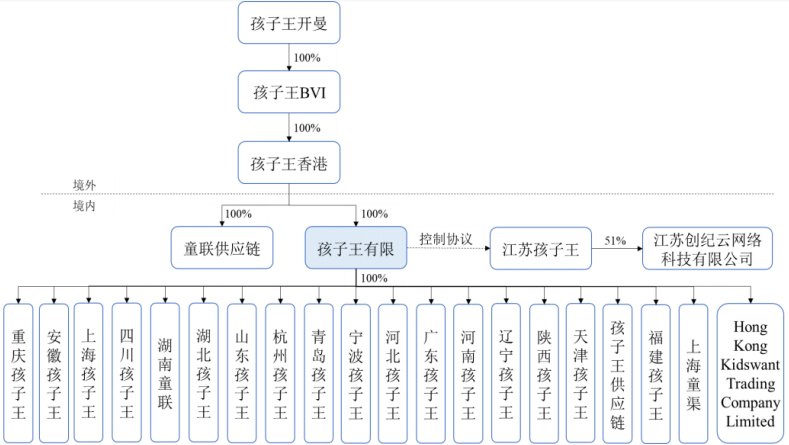

1)、境内运营实体。江苏孩子王于 2009 年成立,起初为线下母婴童零售商。2012 年,为搭建红筹架构,孩子王开曼、孩子王 BVI、孩子王香港先后成立,并在境内设立了孩子王有限,孩子王有限陆续设立了全资子公司及分支机构,运营线下业务。拥有《增值电信业务经营许可证》的江苏孩子王运营线上零售,红筹期间孩子王有限作为100%外商投资企业,如直接或间接收购江苏孩子王可能影响江苏孩子王所持《增值电信业务经营许可证》的有效性,因此孩子王有限与江苏孩子王及其股东于2012年至2014年先后签署并补充签署了一系列控制协议将江苏孩子王纳入合并报表范围。

2)、红筹时期股权架构。在红筹架构搭建完成后直至红筹架构拆除期间(以下简称“红筹架构存续期间”),汪建国先生通过其 100%控股的 Wang Jian Guo Holdings Limited 和其于 2014 年 12 月收购并 100%控股的 Brent&Lily Holdings Limited 间接持有孩子王开曼的股权比例始终保持在 30%以上,为孩子王开曼第一大股东。截至孩子王开曼红筹架构拆除前,与红筹架构有关的股权及权益架构如下图所示:

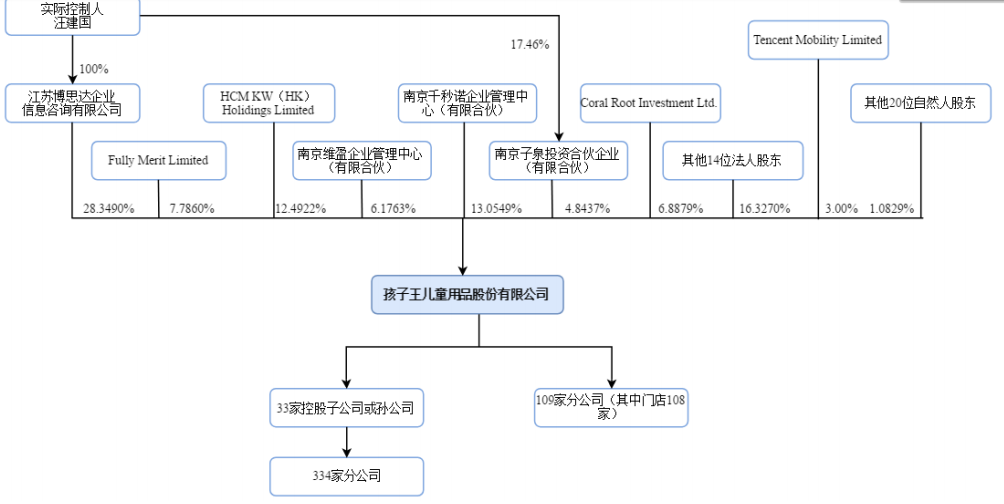

3)、当前股权架构。截止招股书出具日,股权结构如下:

《3-3-1法律意见书(注册稿)(孩子王儿童用品股份有限公司)》【2021-6-11】详细披露如下:

(二)拆除红筹架构及境内重组的背景、过程;各股东股份的处理情况,处理定价的公允性,是否存在利益输送,是否存在委托持股、信托持股及对赌协议,是否已完整解除;孩子王开曼、孩子王 BVI、孩子王香港名下资产在架构拆除、境内重组时的处置情况,拆除、重组完毕后三家企业是否仍存续,是否有实际经营,若是披露其经营情况。

1、拆除红筹架构及境内重组的背景、过程

2016 年 2 月 29 日,孩子王有限、江苏孩子王、童联供应链分别通过股东会决议/股东决定及董事会决议/执行董事决定,批准重组方案及签署《关于孩子王儿童用品(中国)有限公司之重组框架协议》(以下简称“《重组框架协议》”)、《对现有控制文件的终止协议》(以下简称“《终止控制协议》”);2016 年 3 月15 日,孩子王开曼、孩子王 BVI、孩子王香港通过股东会决议/股东决定及董事会决议/执行董事决定,批准前述事项。

2016 年 3 月 15 日,孩子王开曼、孩子王 BVI、孩子王香港、孩子王开曼的全体股东及其他方签署了《重组框架协议》,约定为实现孩子王有限在境内上市或挂牌之目的,各方同意将孩子王开曼股权结构经过调整转移至孩子王有限,从而将孩子王有限重组为一家中外合资经营企业,以孩子王有限作为业务主体及上市平台,在股份制改造后申请在国内资本市场上市/挂牌,重组步骤包括孩子王开曼的股东在孩子王有限层面持股、孩子王有限解除与江苏孩子王及其股东之间的控制协议、孩子王有限收购童联供应链、转让江苏孩子王股权及孩子王有限自江苏孩子王购买相关资产等一系列境内重组以及孩子王开曼股份回购等境外重组。

红筹架构拆除及境内重组的具体步骤如下:

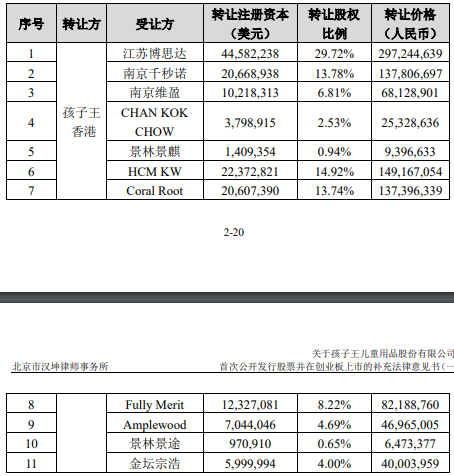

(1)开曼层面股东在境内公司层面持股

2016年3月15日,孩子王香港与各方签署《股权转让协议》,按照各方《重组框架协议》中约定的境外股权转移至境内时的各方持股比例将其持有的孩子王有限的100%股权转让给江苏博思达、南京千秒诺、南京维盈、CHAN KOK CHOW、景林景麒、HCM KW、Coral Root、Fully Merit、Amplewood、景林景途及金坛宗浩,具体如下:

……

2、各股东股份的处理情况,处理定价的公允性,是否存在利益输送

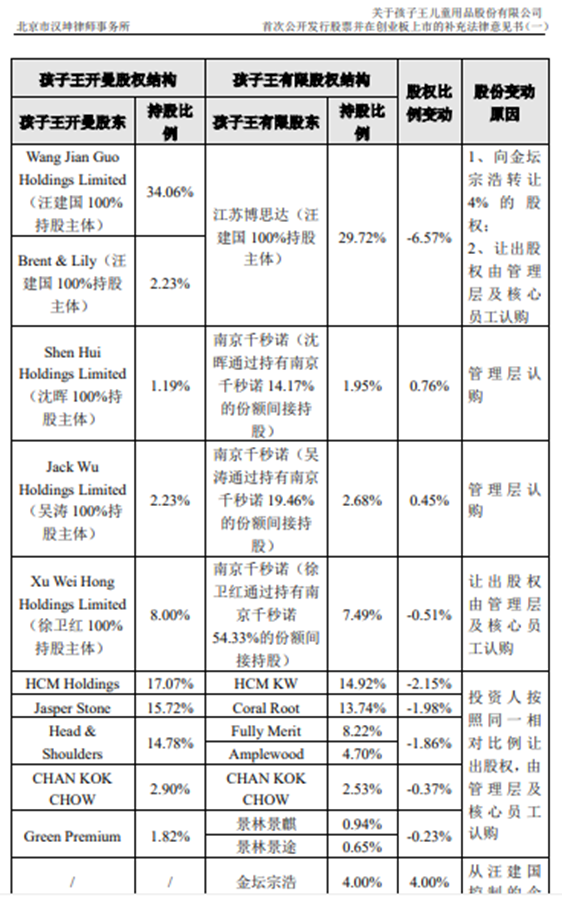

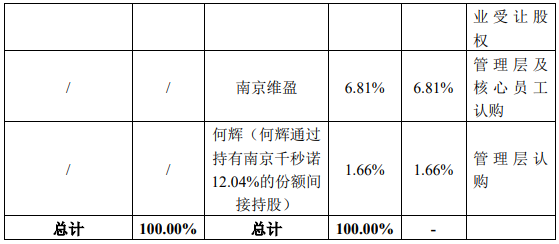

2016年3月15日,孩子王开曼、孩子王BVI、孩子王香港、孩子王开曼的全体股东及其他方签署了重组框架协议,约定将孩子王开曼的股权结构经过适当调整,平移至孩子王有限。根据重组框架协议的约定,孩子王开曼股东及其相关方在孩子王开曼和孩子王有限层面的持股主体及权益比例如下:

孩子王开曼各股东在孩子王开曼层面的持股比例与其重组后在境内孩子王有限层面的持股比例存在差异的原因如下:

(1)截至红筹架构拆除前,汪建国通过其100%持股的Wang Jian GuoHoldings Limited及Brent & Lily合计间接持有孩子王开曼36.29%的股权,其在红筹架构拆除过程中以间接转让的方式通过孩子王香港向新股东金坛宗浩转让了孩子王有限4%的股权;

(2)在境外股权落回境内孩子王有限层面的过程中,为进一步稳定公司管理层及主要员工,Wang Jian Guo Holdings Limited、Brent & Lily、Xu Wei HongHoldings Limited、HCM Holdings、Jasper Stone、Head & Shoulders、CHAN KOKCHOW、Green Premium同意共同让出合计9.68%的股权,由管理层(通过南京千秒诺间接持股的吴涛、沈晖和何辉)及主要员工(通过南京维盈间接持股的公司主要员工)认购。

在孩子王开曼股东通过股权转让等方式持有孩子王有限的股权后,孩子王开曼于2016年7月26日与其各股东及相关方分别签署了《股份回购协议》,孩子王开曼全体股东同意在红筹架构拆除后由孩子王开曼回购孩子王开曼全体股东所持孩子王开曼的股份(仅保留Wang Jian Guo Holdings Limited所持的1股普通股)。

根据重组框架协议的约定,孩子王开曼回购各股东所持股份的回购价款按照如下原则确定:

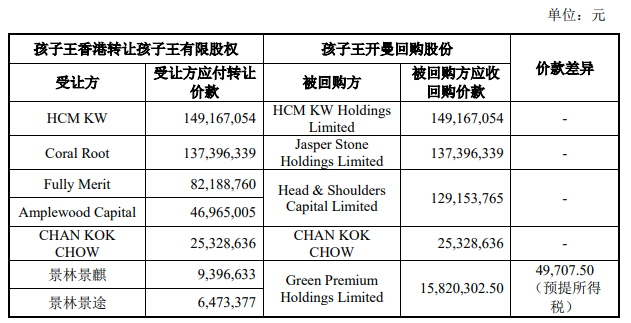

(1)投资人股份回购价款

对于投资人HCM Holdings、Jasper Stone、Head & Shoulders、CHAN KOKCHOW、Green Premium(以下合称“孩子王开曼投资人”)而言,其各自的股份回购价款与该投资人或其指定方在红筹架构拆除过程中购买孩子王有限对应股权的股权转让价款相等。具体如下表所示:单位:元

孩子王香港转让孩子王有限股权 | 孩子王开曼回购股份 | 价款差异 | ||

受让方 | 受让方应付转让价款 | 被回购方 | 被回购方应收回购价款 | |

HCM KW | 149,167,054 | HCM Holdings | 149,167,054 | - |

Coral Root | 137,396,339 | Jasper Stone | 137,396,339 | - |

Fully Merit | 82,188,760 | Head & Shoulders | 129,153,765 | - |

Amplewood | 46,965,005 | |||

CHAN KOK CHOW | 25,328,636 | CHAN KOK CHOW | 25,328,636 | - |

景林景麒 | 9,396,633 | Green Premium | 15,820,302.50 | 49,707.50(预提所得税) |

景林景途 | 6,473,377 | |||

其中,对于Green Premium而言,由于景林景麒和景林景途先行向孩子王香港支付孩子王有限的股权转让款,并为孩子王香港代扣代缴中国预提所得税,而后由孩子王开曼在境外将其收到的扣除中国预提税后的景林景麒和景林景途支付的股权转让款作为股份回购价款支付给Green Premium,因此形成中国预提所得税金额差异49,707.50元;对于其他投资者而言,孩子王香港将其转让孩子王有限股权所形成的应收债权由孩子王香港分配至孩子王BVI,再由孩子王BVI分配至孩子王开曼,即最后形成孩子王开曼对于该等投资人的应收债权,从而与孩子王开曼应支付给该等投资人的回购价款全额抵销,且其他投资者或其指定方因购买孩子王有限股权而令孩子王香港产生的中国预提所得税由孩子王开曼管理层股东(定义见下)按其在孩子王开曼的相对持股比例分担,因此其在孩子王有限层面的应付转股价款和在孩子王开曼层面的应收回购款未形成差异;此外,根据Amplewood及Head & Shoulders提供的书面确认,由于Amplewood拥有对Head &Shoulders的一笔应收债权,因此Amplewood因自Head & Shoulders受让孩子王有限股权而产生的对Head & Shoulders的应付债务与应收债权相互抵销。

(2)管理层股份回购价款

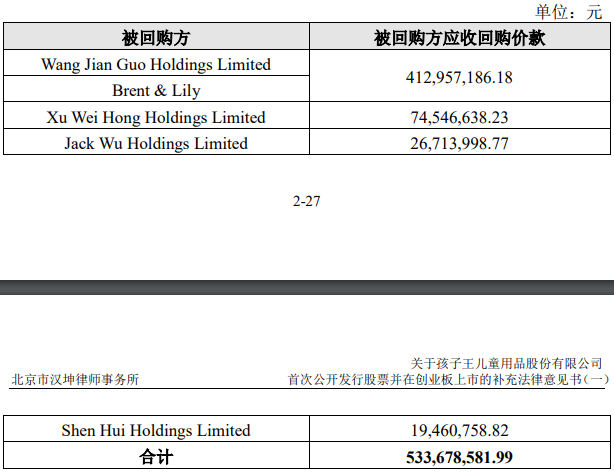

对于管理层股东Wang Jian Guo Holdings Limited、Brent & Lily、Xu Wei Hong Holdings Limited、Shen Hui Holdings Limited、Jack Wu Holdings Limited(以下合称“孩子王开曼管理层股东”)而言,其回购总价款(以下简称“管理层股份回购款”)应等于境内金坛宗浩、江苏博思达、南京千秒诺和南京维盈支付的孩子王有限股权转让款合计543,184,196.00元,扣除孩子王香港转让孩子王有限100%股权所产生的中国预提所得税合计2,140,978.59元(其中,除景林景麒和景林景途购买孩子王股权令孩子王香港产生的中国预提所得税由其直接缴纳外,孩子王开曼其余投资人或其指定方因购买孩子王有限股权而令孩子王香港产生的中国预提所得税由孩子王开曼管理层股东按其在孩子王开曼的相对持股比例分担)。因此,管理层股份回购款合计应为541,043,217.41元。考虑到后期境外公司年检、税务申报、注销等相关事项的资金需求,根据重组框架协议的约定,汪建国先生同意将Wang Jian Guo Holdings Limited应收取的部分孩子王开曼股份回购款留存在孩子王香港,剩余533,678,581.99元按照如下方式分配:

a) 江苏博思达购买孩子王有限股权的股权转让款扣除中国预提税后所得价款净额,作为Wang Jian Guo Holdings Limited和Brent & Lily所持孩子王开曼股份回购价款的一部分;

b) 金坛宗浩购买的孩子王有限股权实质系Wang Jian Guo Holdings Limited通过孩子王香港间接转让,因此金坛宗浩购买孩子王有限股权的股权转让款扣除中国预提税后所得价款金额,作为Wang Jian Guo Holdings Limited和Brent & Lily所持孩子王开曼股份的回购价款的一部分;

c) 南京维盈及何辉通过南京千秒诺购买孩子王有限股权的股权转让款根据孩子王开曼管理层股东的约定,在扣除中国预提税后所得价款净额作为WangJian Guo Holdings Limited和Brent & Lily所持孩子王开曼股份回购价款的一部分;

d) Xu Wei Hong Holdings Limited、Shen Hui Holdings Limited和Jack WuHoldings Limited各自的回购价款等于其通过南京千秒诺间接购买孩子王有限股权所需支付的股权转让款扣除中国预提税所得价款。

基于上述原则,孩子王开曼管理层股东Wang Jian Guo Holdings Limited、Brent & Lily、Xu Wei Hong Holdings Limited、Shen Hui Holdings Limited、Jack WuHoldings Limited各自应得的孩子王开曼股份回购价款应为:

2016年7月26日,孩子王开曼管理层股东与孩子王开曼及相关方签署了《股份 回 购 协 议 》, 约 定 Wang Jian Guo Holdings Limited 的 股 份 回 购 价 款 为533,678,577.99元,其余孩子王开曼管理层股东的回购价款均为1元。根据汪建国、徐卫红、沈晖、吴涛、何辉、Wang Jian Guo Holdings Limited、Brent & Lily、XuWei Hong Holdings Limited、Jack Wu Holdings Limited、Shen Hui Holdings Limited、江苏博思达、南京千秒诺、南京维盈、金坛宗浩出具的书面确认,本次股份回购协议中约定的回购价款与管理层股东应收回购价款存在差异的原因系由于Brent& Lily、Shen Hui Holdings Limited、Jack Wu Holdings Limited以及Xu Wei HongHoldings Limited在红筹架构拆除境外股份回购时未能在境外开设收款银行账户,因此其回购价款均委托Wang Jian Guo Holdings Limited代为收取。

2016年7月26日,Brent & Lily、CHAN KOK CHOW、Green Premium、HCMHoldings、Head & Shoulders、Shen Hui Holdings Limited、Wang Jian Guo HoldingsLimited、Jasper Stone、Jack Wu Holdings Limited、Xu Wei Hong Holdings Limited,即孩子王开曼全体股东,分别向孩子王开曼出具收款确认函,确认已分别收到孩子王开曼支付的回购款或对回购款支付安排无任何异议;同日,上述主体分别出具关于股权及重组的声明,确认对其持有的孩子王开曼股份、重组完成后持有的境内孩子王有限的股权以及对于红筹架构搭建和本次重组事宜无任何异议。

综上,红筹架构拆除过程中各股东股份处理的定价公允,不存在利益输送的情形。